- iDeCo(イデコ)に興味があるけど自分に合っているかどうかわからない

- 周りがiDeCo(イデコ)を始めていて気になっている

- 若い人はやったほうが良いと言われるけど、生活が厳しくてもやった方がいいの?

- 60歳まで引き出せないっていうのは、途中で亡くなったりしたらどうなるの?

数年前からよく耳にする確定拠出年金、通称iDeCo(イデコ)。

2021年現在、専業主婦や公務員を含む20歳以上60歳未満の全ての人が利用できるようになっています。

今回はこのiDeCo(イデコ)について、具体例を見ながらメリットや注意点を分かりやすく解説します!

iDeCo(イデコ)とは

iDeCo(イデコ)について公式サイトにはこのように記載されています。

○ iDeCo(イデコ)は、自分が拠出した掛金を、自分で運用し、資産を形成する年金制度です。掛金を60歳になるまで拠出し、60歳以降に老齢給付金を受け取ることができます。

※60歳になるまで、原則として資産を引き出すことはできません。○ 基本的に20歳以上60歳未満の全ての方(※)が加入でき、多くの国民の皆様に、より豊かな老後の生活を送っていただくための資産形成方法のひとつとして位置づけられています。

iDeCo公式サイトより引用

あまりピンとこないですよね。

まず年金には2種類あると思って下さい。

- 国が運用して準備する年金(公的年金)

- 自分で運用して準備する年金(私的年金)・・・iDeCo(イデコ)

1の公的年金はもらえる年金額が決まっています。

対して2の私的年金は、拠出した金額や運用成果で受取れる年金額が決まります。

iDeCo(イデコ)はこの私的年金の中の一つになります。

拠出額が一定(確定拠出)で、拠出した金額を投資信託などで運用し増やして老後に備えます。

拠出とは・・・お金を掛ける(積み立てる)事です。

毎月一定額をお持ちの口座からiDeCo口座へ移動します。(自動振替)

金額の変更は年一回可能です。

積み立てたお金はいつもらえるの? 給付条件

『iDeCo(イデコ)は60歳まで引き出せない』という話をよく耳にしますね。

実際には3つのパターンの給付金があります。

- 老齢給付金

- 障害給付金

- 死亡一時金

それぞれについて見て行きましょう。

60歳を過ぎたら受け取れる老齢給付金

これが有名な『60歳にならないと引き出せない』という情報の元ですね。

老齢給付金には「年金」として月々受け取る方法と「一時金」でまとめて受け取る方法があります。

併用(併給といいます)することも可能です。

受取り方の選択によって税金の額が変わってくるので注意が必要です。

節税の項目で詳しく見ていきます。

障害認定された場合に受け取れる障害給付金

加入者が70歳になる前に高度障害者になった場合に受け取ることができます。

「年金」「一時金」「併給」のいずれかの方法で受取ります。

障害給付金については全て非課税となります。

加入者が死亡したときに遺族が受け取る死亡一時金

「一時金」でのみ受け取りが可能です。

加入者が亡くなってから3年以内に遺族が手続きをすることで、受取時にかかる相続税にも優遇措置があります。

5年以内に手続きを行わない場合は死亡一時金を受け取ることができる遺族がいないものとして、亡くなった方の相続財産とみなされます。

よくわからないんだけど、亡くなってから5年以内に手続きをしないと積み立ててきたお金はもう返ってこないの?

いいえ。勘違いされている方も多いのですが、5年経過してしまった後でも受け取れなくなるということはありませんよ!

5年以内の手続きの場合には運営管理機関(銀行や証券会社)が管轄となり、5年経過後は国民年金基金連合会が管理することになるそうです。

つまり、5年経ってしまっても国民年金基金連合会に連絡をして手続きをすることで、受け取りが可能です。

ただし相続税の優遇措置は受けられなくなるので、できるだけ3年以内の手続きが望ましいです。

- 自分に万が一のことがあった時のために、家族にiDeCo(イデコ)に加入している旨を伝えておきましょう。

- 生前に死亡一時金の受取人を指定しておくこともできます。

iDeCo(イデコ)のメリット 一番は節税効果

3つの税制優遇

- 拠出時(積み立てる時)・・・全額が所得控除なので節税効果抜群!

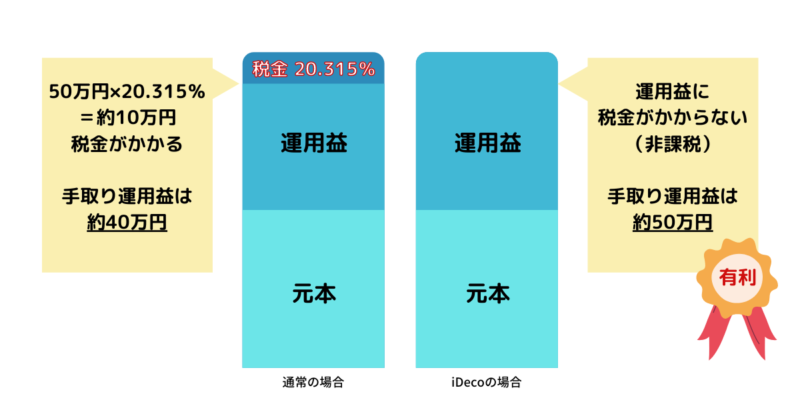

- 運用時・・・運用益にかかる税金(20.315%)が非課税!

- 受取り時・・・受取り時にも税制優遇あり!

それぞれ見ていきましょう。

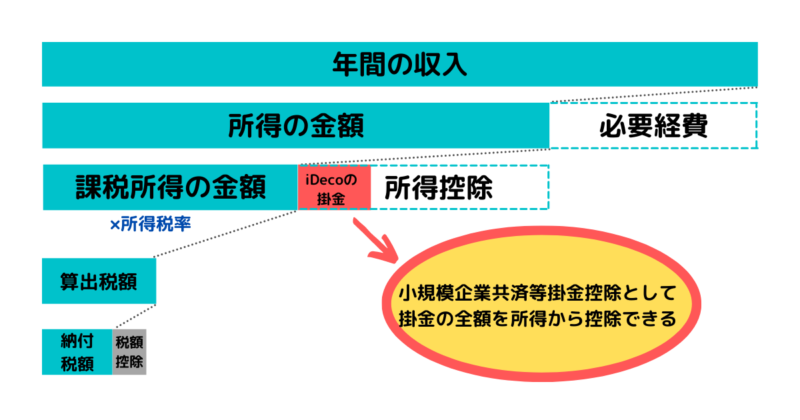

①拠出額は全額が所得控除になる

iDeCo(イデコ)に拠出した掛金は全額が所得控除となります。

図の通り、所得控除の金額が増えれば課税所得の金額が小さくなりますので節税に繋がります。

例えば月23,000円(年276,000円)を拠出した場合、276,000円全額が所得控除となります。

その結果、例としてAさんBさんの節税効果は次の通りです。

- 課税所得が300万円のAさん→約55,800円の節税(所得税+住民税の軽減)

- 課税所得が500万円のBさん→約84,000円の節税(所得税+住民税の軽減)

同じ金額で拠出している間はこの節税が毎年続きます。

『全額』が所得控除となるのはかなり大きな節税効果が期待できます!!

②運用益にかかる税金(20.315%)が非課税になる

たとえば運用して50万円の利益が出た場合・・・

通常の場合は20.315%もの税金が引かれます。

50万円の利益に対して約10万円・・・高すぎる・・・

非課税の恩恵は大きいですよね。

③受取時は受け取り方法によって退職所得控除or公的年金等所得控除が受けられる

60歳以降の受取方法は2パターンあり、それぞれに税制優遇があります。

一時金で受取る場合(退職所得控除が受けられます)

退職所得の金額は、次の計算式で計算します。

(退職金の額ー退職所得控除)×1/2

退職所得控除の金額は拠出年数によって、次の表を元に計算します。

| 拠出年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×掛金拠出年数(最低80万円) |

| 20年超 | 800万円+70万円×(拠出年数-20年) |

例えば22年加入で1,000万円受け取る場合

20年超・・・800万円+70万円×(22年ー20年)=940万円※退職所得控除

(1,000万円ー940万円)×1/2=60万円×1/2=30万円

この30万円の部分のみ所得税と住民税が課税されます。

加入期間が20年の場合には800万円、30年の場合には1,500万円までなら課税されず、そのままの金額で受け取ることができます。

※他の退職金等がある場合には合算して計算されます。

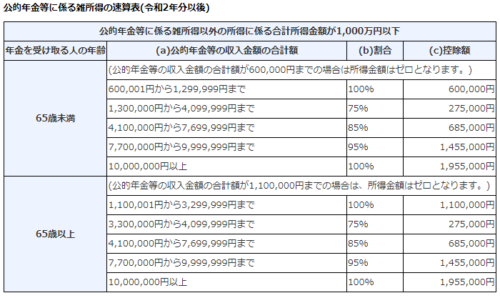

年金形式で受取る場合(雑所得として公的年金等控除が受けられます)

公的年金等に係る雑所得の金額は、次の計算式で計算します。

公的年金等の収入合計額(a)×割合(b)ー控除額(c)

国税庁ホームページより引用

65歳未満は年間60万円まで、65歳以上は110万円まで非課税です。

この非課税枠は他の公的年金や厚生年金と合算した金額になるので注意が必要です。

例えば・・・

- 公的年金の受給が始まる65歳になる前に年金形式で受取る

- 公的年金を受け取る年齢を70歳に繰り下げ、それまでの間にiDeCo分を受け取る

などの工夫をすれば、税金の負担を軽くすることができます。

払込状況や加入期間によって公的年金の受取り金額は人それぞれ。

自分がいつからどんな形で受取るのが理想的かをよく見極めることが大切です。

月5,000円から始められる手軽さ

iDeCo(イデコ)は月5,000円から拠出することができます。

ただし手数料は拠出金額の大小にかかわらず一定額がかかります。

拠出額が少額かつ保守的な運用をしていると、せっかくの運用益が手数料で持って行かれてしまうこともありますので注意が必要です。

また、毎月の拠出金額には上限が設定されています。

※1 国民年金基金の掛金または国民年金の付加保険料と合算した金額です。

※2 加入には加入資格を満たしていることが必要です。国民年金保険料免除(納付猶予)を受けている方などは加入できません。農業者年金の被保険者の方は個人型確定拠出年金に加入できません。

※3 企業年金等とは、企業型確定拠出年金、確定給付型企業年金、厚生年金基金、石炭鉱業年金基金です。

※4 企業型確定拠出年金の実施企業にお勤めの方は、規約で個人型確定拠出年金への加入を認めている場合に加入できます。

※5 国家公務員または地方公務員共済組合の長期組合員、私立学校教職員共済制度の長期加入者の方です。イオン銀行ホームページより引用

様々な商品展開があり自分に合った商品を選べる

iDeCoの商品には『元本確保型』と『元本変動型』の2種類があります。

元本確保型(定期預金、保険)

その名の通り元本が保証されている商品です。

低リスクな分リターンも小さいので大きく資産を増やすことは難しいです。

元本割れしたくない、保守的な運用をしたい人に適しています。

元本変動型(投資信託)

投資信託とは、預けたお金を資産運用のプロが株式や債券投資などで運用してくれる金融商品です。

運用益が非課税になるメリットを最大限に活かすのであれば、積極的に投資信託で運用をすることをオススメします。

投資信託はインフレリスクにも強いですが、元本割れのリスクがあることは念頭に置きましょう。

投資信託の中にも国内株式に投資する商品や全世界株に投資する商品など、様々な商品があります。

商品によって運用のプロに支払うコスト(信託報酬)も異なります。

できるだけコスパの良い商品を選びたいところですね。

迷ったら『コスト(信託報酬)の安いインデックスファンド』への投資が初心者にはおすすめと言われています。

デメリットも踏まえて検討しよう

何ごともなければ60歳まで引き出せない

重度障害を負ったり加入者本人が死亡したりせずに過ごした場合、積み立てているお金(運用益含む)は60歳まで引き出すことができません。

子育て世代などは、特に今後のライフイベントでまとまったお金が必要になることが予想されますよね。

そういう方はNISAやつみたてNISAなどの換金性の高い運用方法を優先しましょう。

それでも余裕があればiDeCo(イデコ)を検討してダブルで運用するのもアリです。

浪費癖があって貯金ができない!という人なんかは60歳まで引き出せないことが逆にメリットになるケースもあります。

元本割れのリスク

先にご紹介した通り、元本保証商品もありますが運用益があまり見込めません。

利回りの低い定期預金のような商品で運用すると手数料の方が多くなり元本割れを起こす可能性があります。

この現象を避けるべく投資信託を選ぶ方が多いかと思います。

ただし投資信託もプロが運用するとは言え、日本や世界の情勢によっては元本割れをする可能性はゼロではありません。

手数料がかかる

iDeCoに加入している間、次の手数料が発生します。

| 発生時期 | 手数料詳細 | 金額 |

|---|---|---|

| 初回のみ | 加入・移換時手数料 | 2,829円 |

| 毎月 | 口座管理手数料 | 105円 |

| 毎月 | 信託銀行への事務委託手数料 | 66円 |

| 毎月 | 運営管理手数料 | 証券会社や銀行によって異なる |

| 給付を受ける都度 | 給付事務手数料 | 440円 |

少しでも手数料の負担を軽くするために、金融機関は運営管理手数料を考慮して選びましょう。

私はSBI証券のセレクトプランで加入しました。

海外株式への投資商品を中心に運用しています。

ふるさと納税の控除限度額が下がる

マネーリテラシーの高いみなさんは、ふるさと納税もしている方が多いかと思います。

前の項目で拠出時の節税効果として『全額が所得控除』になることを説明しました。

これによって『ふるさと納税の控除限度額が下がる』ということには注目したいところ。

所得控除が増えるということは、課税所得が小さくなるということ。

ふるさと納税の控除限度額は課税所得によって決まりますので、課税所得が小さくなるとふるさと納税の控除限度額も下がってしまうのです。

iDeCo(イデコ)が向いている人、向いていない人

ここまでの内容をふまえ、iDeCo(イデコ)に向いている人・向いていない人を見ていきましょう。

・所得が多い方

→節税効果が高くなります

・老後のためにお金を準備しておきたい方

→単純に老後まで使わないと割り切ってしまえば効果は大きいです

・40代以下の若い方

→長期の投資によって運用益の恩恵を受けられます

・手持ちの貯蓄が少ない方

→iDeCoは老後への備えですが、今の生活を切り詰めてまで加入するものではありません。

あくまでも余裕資金運用のひとつの選択肢になります。

・専業主婦(主夫)や無職で所得税が発生しない方

→所得控除の恩恵が受けられないので、iDeCoに加入するメリットの大部分にあやかり難いです。

・50代後半で受取りまでの期間が短い方

→少額のつみたて運用は期間が長い方が大きな利益が見込めます。

まとめ

今回はiDeCo(イデコ)について解説しました。

- iDeCo(イデコ)とは自分で運用して準備する老後資金

- 老齢給付金、障害給付金、死亡一時金の3パターンの給付金がある

- iDeCo(イデコ)の一番のメリットは拠出時・運用時・受取時のトリプル税制優遇

- 60歳まで引き出せないなどのデメリットも考慮して検討しよう

これからは公的年金だけでなく各自での老後の備えが必要な時代です。

早くから初めることで税制優遇のメリットをしっかり活かして賢く準備して行きましょう。